24小时咨询热线

15200328084联系人:甘总

电话:15200328084

玻璃:旺季供给缺口仍在,价格尚未见顶。6月末临近淡季尾声,下半年随旺季到来,我们认为即使考虑复产产能,玻璃供给缺口仍难完全弥合,价格有望刷新历史高位,龙头盈利有进一步超预期空间。而中期来看,考虑到竣工有望保持往上,而未来3年行业超1/3产线将接近或超过10年窑龄,我们认为供给仍将偏紧,供需紧平衡下玻璃价格中枢有望保持高位。

消费建材:提质增速,赋能渠道焕发新活力。展望中期,我们认为随着竣工景气向上,消费建材需求有望持续高景气;同时防水、涂料、保温等市场格局仍较分散,龙头提市占率+扩品类逻辑下,长期成长空间仍然广阔。我们看到,龙头紧抓当前时间窗口,加速抢占市占率:1)多品类集采:以大B客户协同优势,加载新兴品类,向综合性建材服务商转变,快速整合各大市场;2)渠道赋能:以品牌、技术、资金等优势赋能小B渠道,加大渠道布局并进入中小企业为主的非房市场,抢占下沉市场份额。同时,工渠亦能提供包工包料服务,并减轻现金流压力,为龙头提供高质量增长、焕发新活力。

水泥:看好下半年旺季估值修复行情。5月以来受雨季、煤价、钢价等影响,水泥需求和价格表现偏弱,水泥板块估值有所承压。展望下半年,我们预期,在良好的区域格局及错峰限产下,淡季价格回调可控,下半年如政策转向宽财政基调,且煤价自高位回落,旺季水泥价格有望蓄势上行、且盈利环比改善幅度有望超过价格涨幅,全年龙头盈利仍有望保持在高位。当前水泥板块估值显著低于近五年均值,看好2H21水泥龙头迎来旺季估值修复。

玻纤:短期下行压力有限,长期成长属性凸显。我们预计,下半年随着新增产能投放,玻纤价格或有回落,但因库存低位、需求旺盛,价格回调幅度有限。而长期来看,随玻纤渗透率不断加深,且定制化属性凸显,周期性属性有望弱化;而龙头降本拓量不断提升市占率,成长空间可期。

风险

竣工需求不及预期,原材料上涨超出预期。

玻璃:供需持续紧平衡,涨势有望持续向上

需求旺盛+供给受限,下半年行业价格有望再攀新高

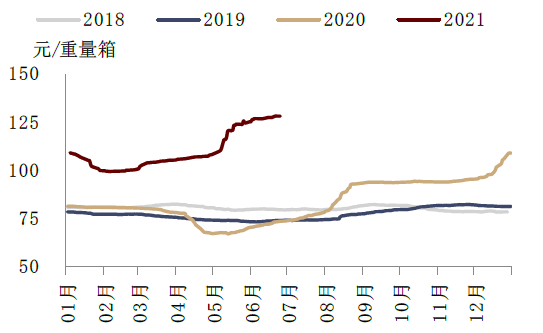

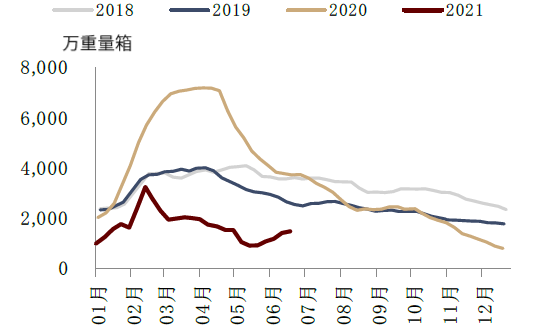

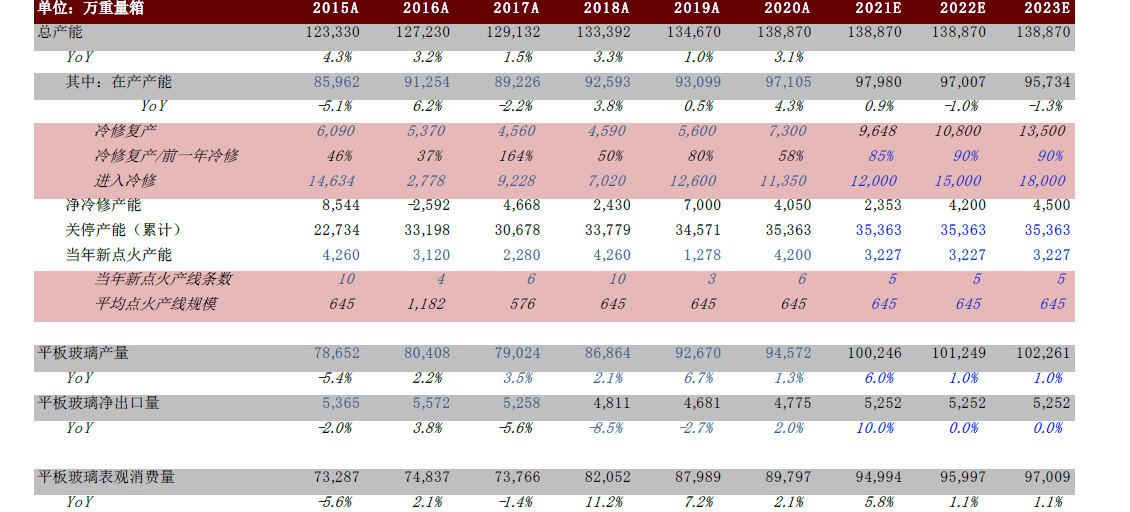

下半年旺季将至,供应缺口可能再度边际走阔。下半年是玻璃传统旺季,我们预期在强劲竣工的推动下,旺季需求有望继续边际改善。而供给端,考虑到3-4月多数改产光伏背板的超白玻璃已经转回生产建筑浮法,冷修产线复产压力有限,我们认为供稳需增下,下半年供需缺口有望边际走阔,推动浮法玻璃价格、盈利旺季再攀新高,我们预期全年玻璃价格高点有望突破3000元/吨(含税),龙头全年盈利仍有超预期空间。

图表:浮法玻璃价格历史同期对比(除税价)

资料来源:玻璃信息网,卓创资讯,中金公司研究部

注:2021年价格数据来源为卓创资讯

图表:玻璃库存历史同期对比

资料来源:卓创资讯,中金公司研究部

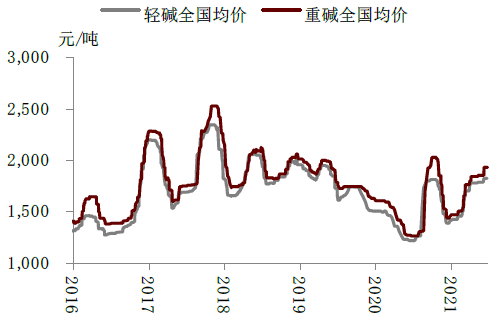

图表:纯碱价格变动

资料来源:万得资讯,中金公司研究部

图表:模拟单箱毛利

资料来源:玻璃信息网,万得资讯,中金公司研究部

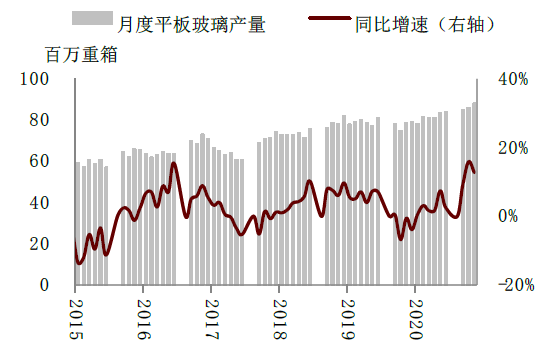

图表:平板玻璃产量

资料来源:国家统计局,中金公司研究部

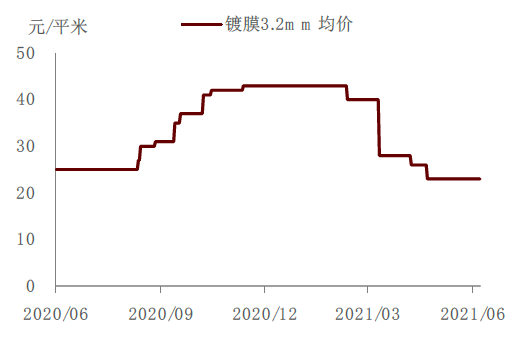

图表:近一年光伏玻璃市场价格走势

资料来源:百川盈孚,中金公司研究部

中长期展望:供需或将持续趋紧,深加工成长性有望凸显

三年竣工高峰期在望,需求仍将保持旺盛。我们预计2018-20年旺盛的新开工有望在未来2-3年继续传导至竣工,使玻璃竣工端需求维持强劲,对价格中枢形成有力支撑。

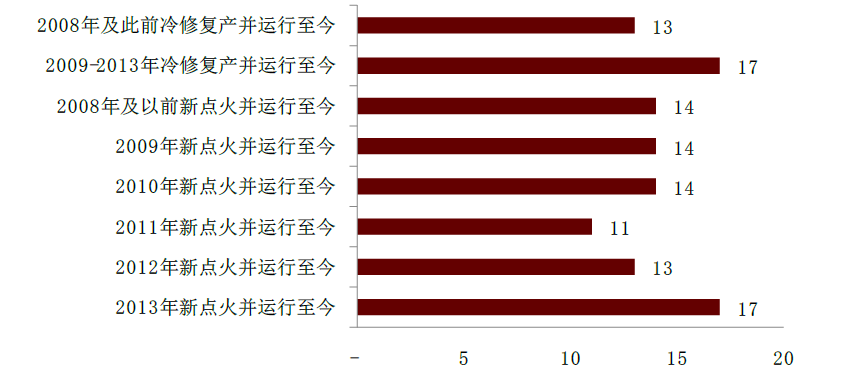

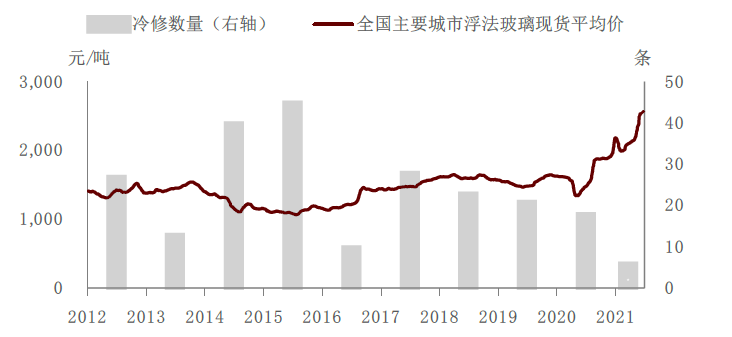

供给天花板已至,冷修周期成为供给端“调节阀”。随着2021年产能置换新规将僵尸产能剔除出有效指标范围,我们预期浮法玻璃有效产能有望继续严格受控,未来有效供给的边际变化将由产线冷修周期主导。据我们估算,2013年或2013年前点火/复产,并持续运行至当前的在产产线有约110条,其中大部分的产线在未来的3~5年内,或将逼近必须冷修的临界点。我们判断,若玻璃价格维持高位,每年冷修产线数量有望维持在20条左右,考虑复产后有望使每年在产产能边际收缩~2%;而如需求出现波动、价格大幅下滑,庞大的潜在待冷修产能有望成为供给的“调节阀”,对价格形成强支撑。

图表:2008-2013年至今未冷修的玻璃产线(新点火+冷修复产)

资料来源:玻璃信息网,中金公司研究部

图表:浮法玻璃现货价格vs.每年冷修数量

资料来源:玻璃信息网,卓创资讯,中金公司研究部 注:2021年冷修数量为1-5月数据

图表:玻璃行业供需平衡表

资料来源:万得资讯,卓创资讯,玻璃信息网,中金公司研究部

行业龙头盈利向好,布局深加工,推动板块价值重估。近年来,旗滨、信义、南玻等行业龙头正在加速铺开深加工布局,依托浮法产业所贡献的高盈利和充沛现金流,在工程玻璃/光伏玻璃/电子玻璃/药玻等领域加大资本投入,完成产品升级,开发和拓展新的需求空间,向成长性转换车道。我们认为,中长期深加工布局有望实现产品品类扩充和销量增长,有助于进一步增厚利润,并推动板块价值重估。

投资建议:供需格局持续收紧,中长期深加工成长性锋芒将现。基于行业产能政策严控,以及竣工端需求持续强劲的预期,我们认为玻璃行业将继续维持供需紧平衡,看好玻璃龙头下半年价格再攀新高,全年盈利高增。中长期随着浮法领域有效供给触及天花板,行业龙头在享受浮法主业高景气、强现金的同时,将寻求深加工领域的进一步布局,以获得长期的增长空间,有望完成向成长性的蜕变。

消费建材:提质增速,赋能渠道焕发新活力

提质增速,赋能渠道焕发新活力,长期成长无忧

2021年需求无忧+供给加速整合,贡献行业β

新开工、竣工剪刀差有望缩窄,竣工景气向上,提振消费建材需求。我们认为,未来三年新开工、竣工剪刀差缩窄,竣工面积增速保持高位,带动需求持续增长。根据地产组预测,全年竣工面积同比+7%, “三条红线”政策将加快竣工交付,需求仍有超预期可能。

旧改需求逐步释放,支撑防水、涂料及管材需求。2020年国务院加大推行老旧小区改造,我们估计,40亿平方米(建筑面积)的老旧小区有望在5年内改造完成,每年有望额外带动40亿元外墙涂料、近60亿元屋顶防水和近80亿元管道需求。

碳中和提高供给门槛,集采+品类集成仍是大趋势。当前消费建材龙头市占率偏低。市场集中度提升逻辑成立:1)碳中和下,行业统一标准加速出台,供给端进入门槛提升,小企业加速出清;2)当前精装房渗透率较高,但仍有提升空间,龙头仍享受地产集采红利;同时防水、涂料、保温融合背景下,B端消费建材龙头凭借保质保供能力、资金支持,打开成长天花板。

龙头赋能渠道,成长焕发新活力,龙头显现α

渠道协同加载多品类,打开成长新空间。回顾过去,行业龙头通过品牌招标进入地产集采库,扩大自身规模。当前时点,龙头利用渠道资源拓展前后端工序建材品类,向综合性建材服务商转变。如:雨虹依托大B,开拓保温/涂料;三棵树/亚士创能凭借工程经销渠道,加载保温/防水等;坚朗凭直销渠道+服务反馈加载长尾品类;伟星以C端高品牌效应+服务拓至防水/净水板块。我们看好各大龙头依其自身渠道禀赋,加载多元品类,巩固竞争优势,拓宽成长天花板,加速行业集中。

赋能小B客户,互利共赢焕发新活力。龙头企业规模扩大、优势凸显,逐渐加大工程经销招商力度,扩展大B/小B全渠道,并实现互利共赢成长。对于龙头企业,1)小B客户提供包工包料,增加竞争优势;2)下沉至地方市场,抢占非房业务;3)分担应收账款,缓解现金流压力。对于工程经销商:1)龙头企业将获得的大B端订单指派予工程经销商,帮其提供施工服务;2)龙头企业可以为其提供多品类产品、品牌背书、资金与技术支持,并在招投标不断规范背景下抢占地方性工程订单。

大B端逐渐转为类C端,品牌+服务仍是长期制胜关键。中长期来看,消费建材需求将从毛坯+精装并存、新装修为主,过渡到重装为主、修缮需求大幅提升,决策权从大B地产商转向小B端和C端业主。扁平化经销渠道和精耕细作管理模式,有助于企业提供优质产品+服务,形成先发优势、建立品牌认知。

图表:消费建材龙头多品类布局情况(图中深色对勾为主业,其他为扩展品类)

资料来源:万得资讯,数字水泥网,中金公司研究部

议价力改善+工渠比例提升,趋向高质量成长

规模效应有望逐渐显现,高质量发展可期。随着龙头企业成长、规模扩张,对工程B端客户议价能力将加强。通过集采原材料等方式,降低成本并转移账款压力。此外,C端与工程经销渠道比例上升,也将不断改善现金流质量。多因素并行下,龙头企业高速/高质量发展之路逐渐成型。

毛利率压力可控,长期成长势头不改。今年以来,消费建材上游原材料大幅涨价,部分行业龙头盈利承压。龙头通过提前储备原材料、价格锁定机制缓释成本压力,通过提价传导压力,全年毛利率压力可控。但长期来看,原材料周期波动会加速小企业出清,行业集中度提高。我们看好行业快速整合下龙头消费建材企业中长期成长性,其中以防水、涂料赛道的整合最为迅速。

防水:新规促行业份额集中,差异化策略强化成长

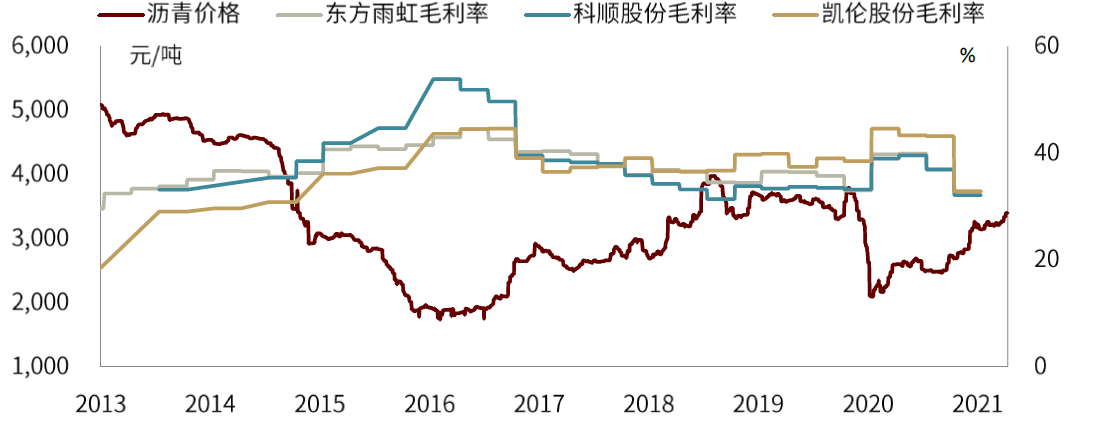

上半年原料价格上涨,毛利率小幅承压但可控。2021年初至当前时点沥青均价同比+9.5%至3,096元/吨。原材料价格上涨使防水企业毛利率小幅承压,但龙头企业通过冬储、提价等方式仍能传导部分压力,整体可控。

图表:沥青价格和主要企业毛利率

资料来源:万得资讯,数字水泥网,中金公司研究部

成都新规提升质保期,高分子防水材料前景可期。6月,成都住建局正式发布防水新规,提升质保期、推广高分子材料。我们认为在中长期提标、提质背景下,低价非标产品将被淘汰;高分子占比提升加速龙头集中。

工程渠道加速拓展,行业加速出清可期。龙头企业以业务、资金赋能工渠,并加大招商、加速其市场布局,挖掘下沉市场非房资源,主动进入非房市场,进一步抢夺市场份额,区域市场亦有望迎来加速集中。

多元品类百花齐放,龙头探索差异化路径。防水龙头开拓差异化发展路径。比如:雨虹依托头部地产客户对新品类集采转化,促进涂料+保温材料放量;科顺收购丰泽,防水+抗震组合加码基建防水;凯伦股份以高分子材料为特色,提升产品高端占比。

涂料:销售流量头部汇聚,渠道布局着眼长远

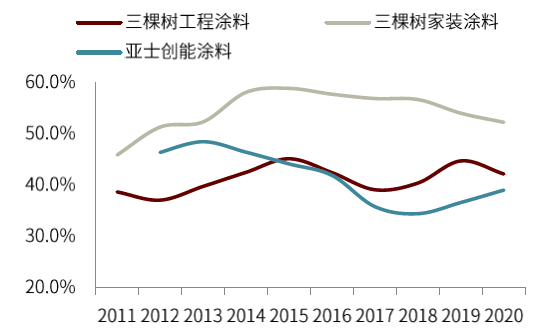

销售流量向头部汇聚,费用摊薄下利润率可控。随着涂料龙头规模优势显现,价格下探,地方小企业低价优势丧失,销售流量向头部汇聚,龙头营收增速保持高位。近期涂料原材料价格上行,毛利率在价格提涨传导下仍承压。我们认为营收快速增长下,费用摊薄将使利润率保持稳定。

品类扩展渐显成效,高增速持续上扬。在渠道协同支撑下,涂料龙头开展保温、防水拓展,积极拥抱建材大融合、涂保一体化趋势,继续获得增长动能。我们估算,涂料/保温/防水市场合计超过5,000亿元,未来有望涌现数家营收百亿、甚至千亿级别的龙头,涂料龙头的高速成长将持续。

渠道占比提升,更具中长期持续性。龙头企业加大对于工程经销商布局,现三棵树/亚士B端收入中~70%来源于工程经销。我们认为,中长期看随旧改、重涂的释放,工渠经销商和C端民建经销商有望占据市场主导地位,加大经销比例有利于龙头布局长远,亦有利于优化客户结构、改善经营质量。

图表:涂料企业毛利率

资料来源:公司公告,中金公司研究部

图表:亚士创能和小B客户实现合作共赢

资料来源:仟金顶官网,中金公司研究部

石膏板:北新石膏板量价齐升,新品类稳步成长

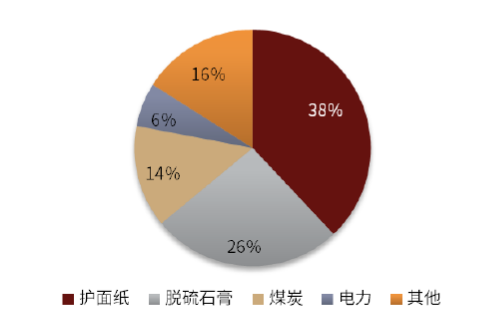

废纸缺口抬升成本,石膏板有望超额传导成本压力。从我们调研来看,市场对2H21废纸纸需求较为乐观,废纸缺口走阔下价格继续上行。中期看,废纸原料将处于紧平衡中,价格将高位维系。1Q21北新已对石膏板提价,并超额传导成本,全年毛利率中枢有望显著抬升。

竣工需求旺盛,量价齐升可期。随着竣工需求旺盛,地产组认为全年同比+7%,石膏板需求持续保持旺盛。同时,去年疫情影响下需求被延后至今年,进一步提升石膏板高景气需求,全年石膏板行业量价齐升可期。

图表:公司成本结构拆分(2020年测算)

资料来源:中金公司研究部

图表:配额紧缺下国内废纸价格不断上升

资料来源:纸业联讯,中金公司研究部

五金:品类叠加、效率精进,多重助推龙头利润弹性

五金蚂蚁市场,存在大量细小单品,充斥着小型企业。建筑五金行业中均存在大量的单品,单品价值含量小,市场规模较小,是典型的长尾商品领域,且充斥着庞大小型企业。

产品多元、零散,平台型企业更受青睐。我们认为,对于地产项目所涉及的细小单品,采购方在不同供应商中来回奔波,采购、管理成本较高。而大型集成供应商凭借其多元品类、直销优势,在售前的招标设计上,挖掘并匹配客户需求;售中的供应上,培训上方便客户安装;售后的维修上保证客户采购无忧,一定程度上节省采购方时间、精力、成本,倍受客户青睐。

管材:工程、零售并行向上,渠道优势加深经营质量

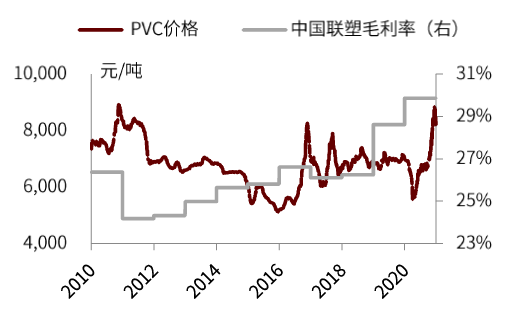

需求支撑下量价齐升,毛利率和现金流表现稳健。在竣工回暖,市政基建投资同比+7.9%背景下,龙头销量稳步增长。年初至今PPR、PVC均价上行,龙头可通过向经销商/终端业主传导,维持毛利率稳定。受益于高经销比例,地产“三条红线”影响有限,企业现金流保持充裕。

零售业务:精装房冲击减弱,零售动能有望恢复。过去三年,精装房渗透率快速提升,C端市场面临冲击。当前精装房渗透率逐步放缓,对C端冲击减弱,龙头销售动能修复。凭借优质的品牌积累等,亦能加载前后道工序产品,提升客单价。

工程业务:全国产能布局+加强经销渠道,竞争力稳步上行。我们认为,在工程业务方面,房地产、非房项目主要依靠渠道供货,龙头企业通过在全国布局,提高产能保供能力,同时加强经销渠道建设,持续加深竞争优势,进而稳步获取市场份额。

图表:原材料成本&伟星新材毛利率

资料来源:万得资讯,公司公告,中金公司研究部,

注:1Q21公司未披露细分业务毛利率

图表:原材料成本&中国联塑毛利率

资料来源:万得资讯,公司公告,中金公司研究部

水泥:基本面无需过度悲观,2H21看好旺季估值修复

看好下半年旺季估值修复行情

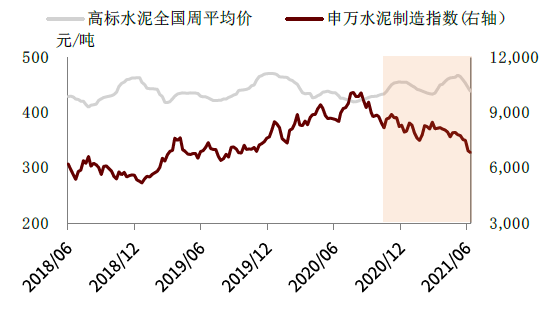

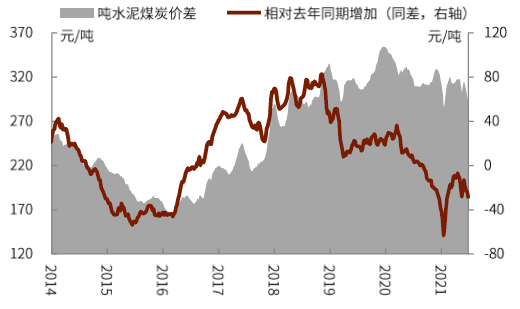

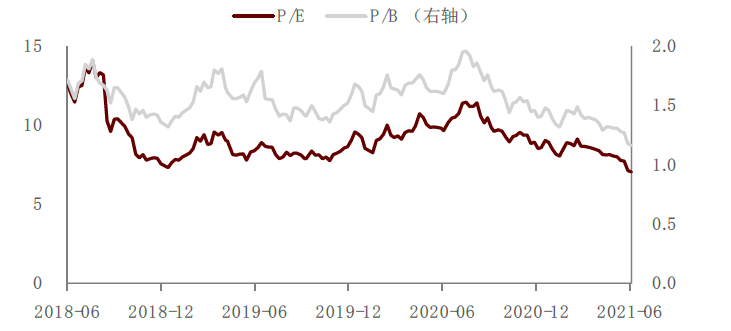

当前板块估值处于低位,配置价值再度彰显。与旺季水泥量价的强势相比,上半年水泥板块整体表现偏弱[1],并未走出正常的旺季行情,我们认为原因主要有三:一是市场担忧煤价快速上涨对水泥盈利的压力;二是上半年政府稳增长压力不大,同时地产新开工受到调控影响,市场担忧旺盛需求的可持续性;三是水泥板块近年来价格和盈利持续处于高位,盈利弹性有限。当前板块平均P/B仅约1.2x,已低于近五年历史中枢约1倍标准差,海螺股息率再次超过5%,我们认为板块配置价值正再度彰显。

图表:高标水泥全国均价 vs. 申万水泥制造指数

资料来源:万得资讯,卓创资讯,中金公司研究部

图表:水泥煤炭价格差

资料来源:卓创资讯,中金公司研究部

图表:申万水泥制造指数近三年估值变化

资料来源:万得资讯,中金公司研究部

下半年看好水泥板块稳健基本面,估值有望获得修复。我们预期,在良好的区域格局及政策引导的错峰限产下,板块淡季价格回调将相对有序,核心区域价格大幅下滑的概率较低;下半年煤价大概率将从当前超1000元/吨(港口价)下行,回归相对合理的600~700元/吨区间,水泥龙头成本压力有望得到明显缓释,叠加4Q21行业重回旺季、水泥价格有望再次进入上行通道。我们认为,板块基本面稳健、现金流强劲,水泥龙头全年量价、盈利仍有望保持在高位,当前板块估值处于近五年来低位,下半年核心区域龙头有望迎来估值修复。

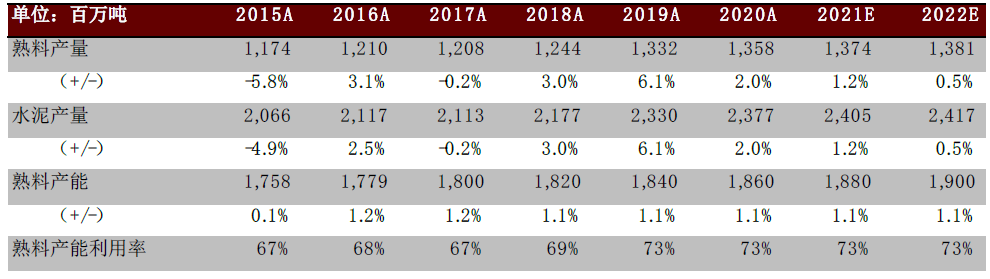

中长期展望:供需格局重塑,强者恒强

展望中期,供需格局重塑,价格有望呈现弱周期化。我们预期,未来2-3年在地产投资稳健、基建投资稳步增长的背景下,水泥需求仍有望维持在高位平台期,我们对2021/22年水泥需求同比增速的预期分别为1.2%/0.5%,中长期来看,“两新一重”带动的大量重点工程需求有望助力核心区域水泥需求保持稳健。而供给端,我们预期在今年水泥产能置换政策进一步趋严(僵尸产能不得参与置换),环保和错峰限产制度趋于成熟、有序执行的背景下,水泥行业供给端压力有限,价格有望整体维持高位。

图表:水泥行业供需平衡表

资料来源:国家统计局,数字水泥网,万得资讯,中金公司研究部

注:2017年及以前的水泥产量均为在2018年的基础上根据同比增速倒推

高毛利骨料业务增厚盈利,矿山储备提升估值。近年来随着政策禁采河砂和矿山治理趋严,长三角、珠三角等经济热点区域砂石持续处于供需紧平衡中,砂石现货价格和单吨矿山储量获取成本均大幅增加,从我们调研来看,长三角区域单吨石灰石矿山储量开采权的获取成本从10年前不足1元/吨上升到了10元/吨左右。我们预期中长期来看,对矿山开采过程的环保、安全、碳排放要求会进一步趋严,小企业获得矿山的难度会大幅增加,水泥龙头矿山资源储备充裕,随着资源获取成本增加,矿山有望继续增值,并通过水泥熟料业务的成本优势、以及高毛利的骨料业务体现在利润表上,推动盈利继续向上。

投资建议:旺季行情将临,格局向好,板块配置价值凸显。我们当前认为水泥板块基本面稳健、现金流充沛,低估值下配置性价比较高,下半年看好旺季行情释放推动水泥龙头估值修复。中期来看,我们预期供需面将维持紧平衡,对价格有较强支撑,龙头骨料业务持续扩展将增厚利润,同时,龙头有望依托丰富矿山资产获得价值重估。

玻纤:短期内价格小幅承压,中长期成长属性凸显

上半年玻纤供需紧平衡,盈利大幅增长

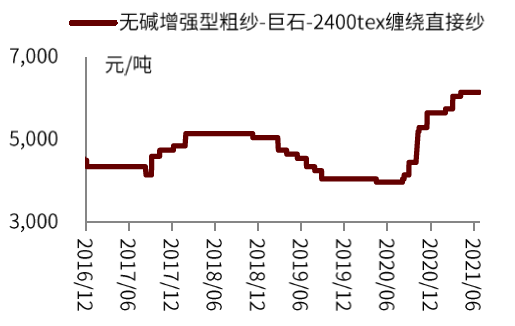

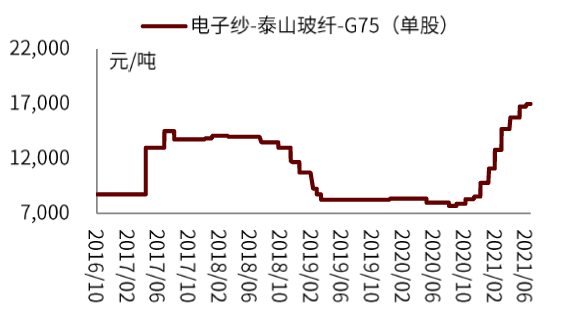

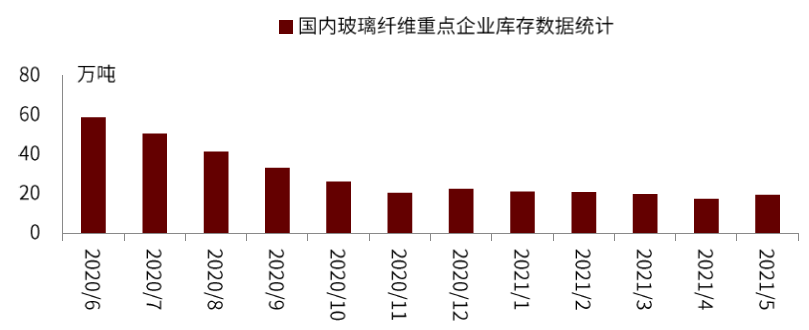

玻纤行业实现量价齐升,1H21盈利大幅增长。回顾上半年我们认为,玻纤行业需求放量增长;从供给来看,大部分产能在1H21尚未完全释放。供需紧平衡局面下,1~5月平均库存19.7万吨,达到历史低位。从年初至6月25日,巨石无碱增强型粗纱均价同比+48.6%至5,973元/吨;泰山玻纤电子纱均价同比+75.8%至14,503元/吨。量、价齐升带动龙头玻纤厂商盈利大幅增长。

图表:巨石无碱增强型粗纱价格走势

资料来源:卓创资讯,中金公司研究部

图表:泰山玻纤电子纱价格走势

资料来源:卓创资讯,中金公司研究部

图表:国内玻纤重点企业库存

资料来源:卓创资讯,中金公司研究部

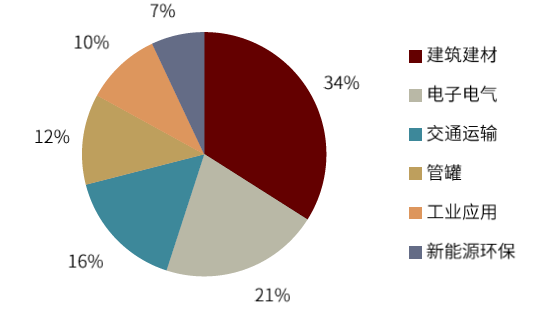

图表:玻纤行业下游结构(用量拆分,2020年)

资料来源:公司公告,中金公司研究部

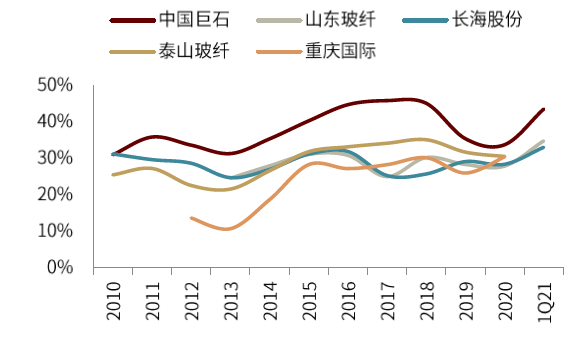

图表:主要玻纤厂商毛利率

资料来源:公司公告,中金公司研究部

2H21及中长期展望:供给逐步释放,价格存有压力,但长期上升空间广阔

2H21新增产能集中释放,供给存一定压力。供给方面:根据卓创资讯,2H21新增产能约占行业总产能的6%~7%左右。我们预计玻纤行业上半年紧平衡局面有望缓解,价格可能面临一定回调。

需求高增长支撑,价格下行有限。但我们认为,行业并不会出现上一轮价格跌落周期底部的局面,这是由于:1)从供给侧看,现集中度已大幅提高,且行业“十四五”发展规划意见稿明确淘汰落后产能;2)从需求侧看,下游细分领域高成长性形成有力支撑。

中长期看,玻纤行业价值量呈现上升趋势,行业集中度有望进一步提升。中长期来看,我们认为:1)玻纤下游需求向高端的汽车、电子、风电倾斜,渗透率不断提升下,整体价值量将呈现上升趋势,行业凸显成长性;2)高景气细分领域对玻纤的技术要求更高,商品周期属性有望弱化,且高技术提高准入门槛,龙头扩产行业集中度将进一步提升。

[1] 年初以来至6月28日,申万水泥制造指数下跌约14.8%。

版权所有:安博(中国) 电话:15200328084

地址:湖南省湘潭市岳塘区五里堆街道学卫社区

备案号:湘ICP备2020024342号 技术支持: 湖南好搜